¿Cómo se financian las empresas familiares?

Autor: Luis Mendiola

*Articulo elaborado con el apoyo de Sheyla Marin.

Introducción

Las empresas familiares son considerados la forma de organización empresarial más antigua debido a que se forma dentro de núcleo de la familia. Además, es un pilar importante en la generación de empleo y crecimiento económico gracias a su participación en la producción mundial. No obstante, ¿Qué conocemos sobre las empresas familiares? Son organizaciones donde los miembros de una o dos familias determinadas poseen gran parte de la propiedad accionaria de la empresa y buscan traspasar el control familiar de la empresa en generaciones. Según Gomes-Mejia, Haynes, et. al. (2007), las empresas familiares se distinguen por el deseo de ser propietarios mayoritarios y de preservar su riqueza socioemocional, es decir, priorizar los aspectos no financieros de la firma como las necesidades afectivas de la familia que incluye la identidad y perpetuidad de la dinastía familiar.

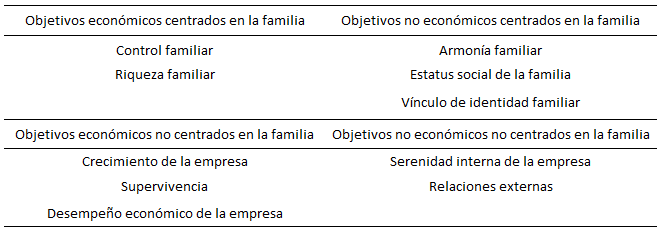

Las empresas familiares pueden ser públicas, privadas, grandes o pequeñas, pero se diferencian de aquellas otras no familiares en que su generación de valor parte tanto de objetivos económicos como de objetivos no económicos. Dentro de la literatura sobre empresas familiares, se divide en cuatro tipo de objetivos: objetivos económicos centrados en la familia, objetivos no económicos centrados en la familia, objetivos económicos no centrados en la familia y objetivos no económicos no centrados en la familia.

Tabla 1

Clasificación de los objetivos de una empresa familiar

Nota. Kotlar (2012, pp. 63-64).

Es cierto que toda empresa necesita de fuentes de financiamiento para cubrir proyectos de inversión de mediano y largo plazo. Es así, como el acceso al financiamiento resulta un determinante para el crecimiento de una compañía, debido a que se puede destinar a la mejora de productividad, planes de expansión e incrementos de innovación tecnológica. De esta forma, consiguen una mayor competitividad dentro del mercado. No obstante, los objetivos particulares de los negocios familiares influyen en la aversión al riesgo y en sus decisiones financieras. Según Niethardt (2008), este tipo de compañía no toma decisiones muy arriesgadas ni se caracterizan por altos niveles de ratios de deuda debido a la visión de trascender en el tiempo. De igual forma, los intereses propios de la familia convierten la opción de entrar al mercado de capitales en un dilema a pesar de la aceleración de crecimiento que ofrece este mercado y un menor costo de financiamiento que el sistema financiero.

En los estudios sobre la estructura de capital de las empresas familiares, resaltan dos teorías: la teoría del equilibrio estático (static trade-off theory) y la teoría de la jerarquía financiera (pecking order theory). Según la teoría estática de Kraus y Litzenberg (1973), como se citó en Arias et. al (2019), existe un nivel de endeudamiento óptimo donde hay una compensación entre las desventajas derivadas del incremento de posibilidad de quiebra y las ventajas tributarias de emitir deuda. En este nivel óptimo, se maximiza el valor de la empresa.

A diferencia de la anterior teoría, la teoría de orden jerárquico postula que no existe una relación de deuda óptima, sino que este tipo de empresas tiene una prioridad al momento de decidir financiar una inversión. Según Myers (1984), como se citó en Arias et. al (2019), las firmas familiares, primero, escogen las fuentes de financiamiento generadas internamente como las utilidades retenidas, ya que involucran un menor riesgo y menores costos de información. De esta forma, se observan dos preferencias en las políticas de financiamiento: fuentes internas sobre las externas y las deudas sobre capital externo (Lopez-Gracia & Sogorb-Mira, 2008). La implicancia de este tipo de política es que la tasa de crecimiento dependerá de la rentabilidad de la empresa y de su capacidad de endeudamiento.

Empresas familiares en el mundo

Dos tercios de las empresas en el mundo le pertenecen a o están gestionadas por familias. Además, emplean el 60% de la mano de obra mundial y representan más del 70% del PBI mundial (UNCTAD, 2021). En el índice de empresas familiares 2023 (Global Family Business Index) elaborado por EY y la Universidad de St. Gallen, se encontró que las 500 empresas familiares más grandes del mundo generan USD 8.02 billones en ingresos, mayor en 10% con respecto al 2021.

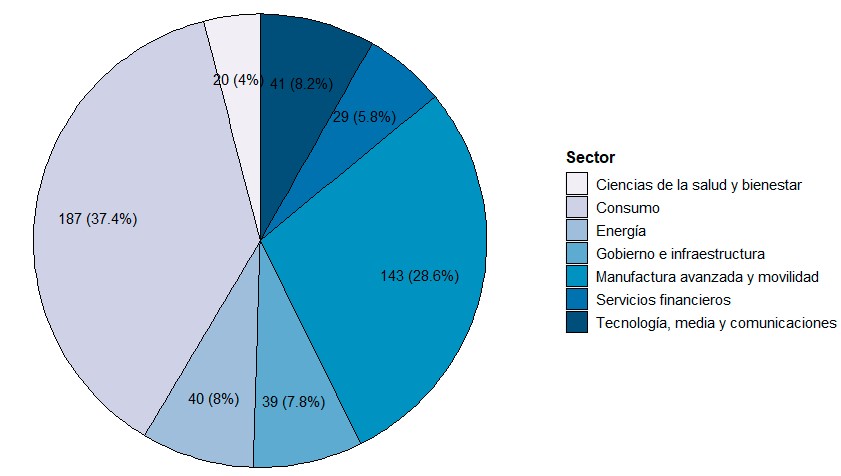

El 37.4% de las empresas familiares estudiadas pertenecen al sector consumo, seguido por manufactura avanzada y movilidad con el 28.6% del total. Por esta razón, el primer sector genera el 39.15% (USD 3.14 billones) y el segundo, el 27.03% (USD 2.17 billones) del total de ingresos generados por las 500 empresas.

Figura 01

Composición de las empresas del Índice de empresas familiares 2023, según el sector económico

Fuente: EY.

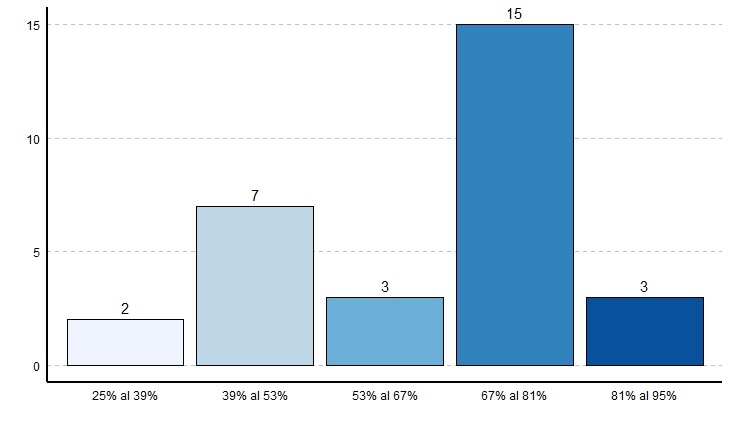

El 44.4% de las empresas encuestadas tienen entre el 86% y 100% del total de sus acciones lo posee la familia, es decir, que mantienen su derecho a voto. Mientras que aquellas empresas cuyas familias mantienen entre 44% y menos del 58% de derecho a voto son el 17.4% del total.

Figura 02

Porcentaje del accionariado total que le pertenece a los familiares de empresas familiares 2023

Fuente: EY and University of St. Gallen.

Una de las características de las familias familiares es el papel de los familiares dentro de la dirección y gestión de las empresas familiares. El 45% de la muestra tiene un familiar desempeñando el puesto de CEO. Mientras que el 19% de las empresas tienen a un miembro de la próxima generación de la familia (con 40 años o menos) en su directorio (EY, 2023).

Asimismo, hay 34 empresas familiares latinoamericanas de Argentina, Brasil, Chile, Colombia y México que generan USD 423 millones dentro del índice del 2023. Mientras que, en el índice del 2021, habían 32 empresas que generaron 344 millones. Esas mismas empresas obtuvieron 400 millones en ingresos en 2023, mayor en 16.2% al 2021.

En este subgrupo, prepondera la cantidad de empresas públicas que la conformación de compañías privadas dentro del presente índice. El 23.3% del primer tipo financia más sus activos con patrimonio que con pasivo corriente y no corriente al tener una proporción menor al 50% de pasivos en su estructura de capital.

Figura 03

Proporción del pasivo total en la estructura de capital de las empresas públicas latinoamericanas

Fuente: Economatica, Yahoo Finance.

Contexto peruano

En el Perú, hay cerca de 2.3 millones de empresas, de las cuales el 80% es de origen familiar (El Peruano, 2019). Su participación en el empleo es entre el 60 y 70%. También, contribuyen con 40% del PBI peruano. En 2019, el 63% de las familias empresarias tuvieron una fuerza laboral mayor a 100 colaboradores y el 24%, mayor a 500, según el estudio de EY (2020). Asimismo, en promedio, cada familia empresaria tiene tres empresas (3.27).

La importancia de las familias empresarias se ve reflejada en las actividades económicas ya que laboran en todos los sectores económicos y en diferentes departamentos. El 47% de la muestra logra diversificar sus negocios al operar en diversos sectores (EY, 2020).

Hallazgos sobre el comportamiento de empresas familiares peruanas

En este sentido, Arias, Curay y Peña (2019) analizaron el impacto del grado de propiedad de la familia de las empresas en sus decisiones de financiamiento planteando que las empresas familiares siguen el comportamiento de la teoría “Pecking Order Theory” o teoría de jerarquía financiera. Con esta finalidad, utilizaron una muestra de 272 empresas que cotizan en los mercados bursátiles de Chile, Perú y México y hayan existido durante todo el periodo de 2010 al 2017, donde 108 empresas son familiares y 164 son empresas no familiares.

De acuerdo con la muestra, las empresas familiares tienen un mayor ratio de cobertura que las empresas no familiares revelando una mayor preferencia por pasivo no corriente y patrimonio para financiar activos fijos que las empresas no familiares. Una explicación a este comportamiento es que las familiares suelen tomar menores riesgos por lo que se estructuran mejor para cumplir sus calces financieros. Por otro lado, las familiares tienen un mayor ratio de liquidez que las no familiares que evidencia una mayor capacidad para cumplir con sus obligaciones de corto plazo y podría ser explicado por una mejor gestión de capital de trabajo y planificación con sus deudores y acreedores que las no familiares.

En esta tesis, no se pudo negar o afirmar si las empresas familiares tienen un comportamiento de pecking order. No obstante, se obtuvo que por cada dólar de déficit financiero las empresas familiares van a financiar el 39% del deficit con una deuda a largo plano mientas que las no familiares solo financian el 26% de su déficit de fondos con deuda de largo plazo. Asimismo, aquella empresa cuyo 60% de capital social, sea mayor o igual, le pertenece a uno o más familias se solventan más con deuda de largo plazo que con aquellas con menos de 60%. También, como las empresas familiares ahorran fondos para financiar sus inversiones, son quienes tienen menos necesidad de deuda. Por último, encontraron que los flujos de caja de la empresas familiares tienen una relación negativa con la deuda financiera.

Conclusiones

La peculiaridad de los negocios familiares radica en los objetivos familiares que influye en la toma de decisiones sobre su política de financiamiento. En este sentido, se caracteriza por su tendencia a emplear sus recursos internos como fuente principal y luego, optan por el financiamiento externo como la emisión de deuda o préstamos dejando como último recurso abrir su capital al mercado de valores. A pesar de lo atractivo de utilizar otros medios de financiamiento, el endeudamiento puede ser riesgoso para una compañía, ya que, si no se cumple con alguno de los pagos o los covenants que piden las clasificadoras de riesgo, se empeora la calificación crediticia de la compañía. En consecuencia, se tiene menos acceso a mercados de deuda y a un mayor costo de financiamiento al cobrar una mayor tasa de interés.

Referencias

- Arias, J. et. al. (2019). Empresas familiares y sus decisiones de financiamiento: el impacto del grado de propiedad de la familia [Tesis de maestría, ESAN Graduate School of Business]. https://repositorio.esan.edu.pe/handle/20.500.12640/1568

- Boza, B. (2020). ¿Cuál es el impacto de las familias empresarias? https://www.ey.com/es_pe/entrepreneurship/familias-empresarias

- Ernst & Young, University of St. Gallen. (enero de 2023). How the world’s largest family businesses are outstripping global economic growth. The Global Family Business Index. https://familybusinessindex.com/

- Conferencia de las Naciones Unidas sobre Comercio y Desarrollo. (13 de abril de 2021). Acelerando el desarrollo sostenible con empresas familiares. https://unctad.org/es/news/acelerando-el-desarrollo-sostenible-con-empresas-familiares#:~:text=La%20UNCTAD%20y%20la%20Family,sostenibilidad%20en%20sus%20estrategias%20empresariales.

- Kotlar, J. (2012). Family-centeres non-economic goals and the strategic behavior of family firms [Tesis de doctorado, University of Bergamo]. Aisberg – University of Bergamo Institutional Repository. https://aisberg.unibg.it/retrieve/handle/10446/27517/9283/TESI%20DOTTORATO%20JOSIP%20KOTLAR.pdf

- Gómez-Mejía, L. R., Haynes, K. T., Núñez-Nickel, M., Jacobson, K. J., & MoyanoFuentes, J. (2007). Socioemotional wealth and business risks in family-controlled firms: Evidence from Spanish olive oil mills. Administrative Science Quarterly, 52(1), 106-137.

- Lopez-Gracia, J., & Sogorb-Mira, F. (2008). Testing trade-off and pecking order theories financing SMEs. Small Business Economics, 117-136.

- Niethardt, E. (2008). Entrepreneurship en la empresa familiar. Buenos Aires: Instituto de la empresa familiar.

- Robertsson, H. (14 de setiembre de 2021). How the world’s largest family businesses are proving their resilience. https://www.ey.com/en_gl/family-enterprise/how-the-worlds-largest-family-businesses-are-proving-their-resilience

- Robertsson, H. (16 de enero de 2023). How the largest family enterprises are outstripping global economic growth. https://www.ey.com/en_gl/family-enterprise/family-business-index